[ 8月份是兰州建投和兰州城投债券到期高峰,8月份共计到期34亿元,2022年后续几个月到期压力整体不大。 ]

在经历了非标***后,兰州城投与标债***擦身而过。

8月30日上午,第一财经独家获悉,“19兰州城投PPN008”已兑付,时间是29日20点40分左右。记者早间致电兰州城投,确认了该信息。

29日,银行间市场清算所(下称“上清所”)发布了关于未足额收到“19兰州城投PPN008”付息兑付资金的通知,引发市场关注。“相较于非标债务***,标债逾期是击穿城投平台的最后一道防线。”华东地区一位债券行业人士对第一财经记者称。

兰州城投相关人士对第一财经表示,受疫情影响,公司资金归集出现一点波折,耽误了时间,在大额打款渠道关闭之前未能打款至上清所。但在29晚,大额打款渠道开通之后,已及时把资金兑付到上清所,上清所给投资人做了清算。

近年来,受一系列信用事件冲击,市场对信用债***包括城投债可能的***越发担忧。国家金融与发展实验室特聘研究员任涛对第一财经分析称,2021年9月以来,兰州城投与其母公司兰州建投频频陷入评级及展望下调、估值调整、兑付压力以及融资难度上升等舆情风波。除甘肃外,全国其他部分地区的债务压力也比较大,特别是一些区县。目前一些城市融资收缩明显,部分市场认可度偏低地区也面临着较大的压力。

债务困扰

“此次兰州城投标债兑付虽迟但到,业内称之为技术性***,而技术性***对区域融资仍具有负面影响。”上述行业人士告诉记者。

据公开资料,“19兰州城投PPN008”发行于2019年8月,发行规模7亿元,票息4.96%,应于2022年8月28日到期。所谓PPN,全称“非公开定向债务融资工具”,是一种在银行间债券市场以非公开定向发行方式发行的债务融资工具,属于标准化产品。

值得一提的是,兰州城投不久前刚出让了旗下燃气公司股权,意在确保到期债务按时足额兑付。

根据兰州城投8月19日公告,为确保到期债务按时足额兑付,其将持有的甘肃中石油昆仑燃气有限公司50%的股份按照评估公允价格分别转让给兰州金融控股有限公司(下称“兰州金控”)及兰州生态创新城发展集团有限公司(下称“兰州创新城”)。其中,转让给兰州金控26.5625%股权,兰州创新城23.4375%。

从2021年9月份开始,关于兰州市城投平台的负面舆情便开始蔓延。2022年3月下旬,兰州城投因为一笔保险资管计划的担保问题,曾曝出担保代偿风险。

“近期我们确实深受舆情困扰。”前述兰州城投相关人士对第一财经表示。

2021年底至今,兰州地区疫情频发,兰州城投曾于公告中表示2022年7月份以来受兰州地区疫情影响,公司的生产经营受到了一定影响。

体现在债券兑付情况上,2021年8月25日,兰州城投公告取消发行“21兰州城投MTN001”;2021年9月16日,兰州建投公告取消发行“21兰州建投SCP006”;2021年9月17日,惠誉将兰州建投的长期外币和本币发行人***评级从“BBB-”下调至“BB+”,展望为“负面”。

关于兰州城投所面临的债务压力,新世纪评级在一份评级报告中称,2021年以来受疫情及房地产市场波动影响,兰州市土地出让金同比大幅减少,不利于兰州城投公益性业务的及时回款。此外,受2021年10月份起兰州疫情使得防控措施趋严等因素影响,公司融资进展滞缓于原定计划,进一步加剧其流动性压力。目前,该公司债务中直融及非标占比较大,且资金成本偏高;债务偿还对再融资依赖很大,但近期外部融资环境有所收紧,其资金周转及债务滚续压力显著上升。

不过,从债券到期时间来看,8月过后,兰州城投债务到期压力将有所缓释。

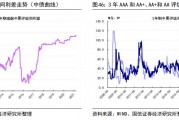

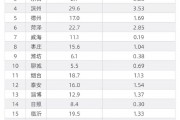

申万宏源债券研究报告统计分析,8月份是兰州建投和兰州城投债券到期高峰,8月份共计到期34亿元,2022年后续几个月到期压力整体不大。其中9月将到期18亿元,10月将到期8亿元,11月到期5亿元境内债和3亿美元海外债,12月到期8亿元,在无新发债券的情况下,今年过后兰州建投和兰州城投债券余额仅剩79亿元,到期压力在逐步缓释。2023年重点关注3月份和4月份。

融资承压

“兰州城投只是部分区域债务危机的一个缩影。”任涛对第一财经分析称。

任涛认为,除甘肃外,全国部分地区的债务压力也比较严重,部分中西部地区和东北地区省份的融资出现了收缩,或市场认可度整体偏低。

公开资料显示,兰州城投的第一大股东为兰州建投,兰州建投为兰州市重要的国有资本投资运营主体,主要负责兰州市基础设施的投资建设,并从事兰州市燃气、公交、供水和供热等公用事业及房地产开发、中成药生产销售、粮油销售等经营性业务。

就兰州地区本身而言,其债务压力虽然很大,但在甘肃全省范围内来看已经属于较好水平。2021年兰州GDP达到3231亿元,财政自给率达到57.22%,远高于甘肃全省25%左右的水平,这意味着甘肃省内的非省会地区面临较为严重的债务压力。

从全省债务规模来看,2018年后甘肃省城投平台债务增速明显回落,低于地方政府债务余额年均25%左右的增速。安信证券分析报告统计,2022年和2023年上半年是甘肃城投债的到期高峰,城投债集中到期压力较大,其中2022年上半年、2022年下半年、2023年上半年到期(考虑回售)金额分别达到177.1亿元、215.0亿元、279.0亿元,占存量的16.2%、20.4%、26.5%。

而兰州城投等风险事件如果爆发,可能给多个地区再融资环境带来压力。国盛证券固收首席分析师杨业伟分析称,由于需求走弱和房地产的持续调整,当前部分地方财力恶化,偿债能力持续下降,弱资质地区偿债压力较大。本次风险事件将进一步增加市场对信用风险事件的担忧,抱团现象更为严重,或导致弱资质地区融资环境进一步承压。

任涛进一步分析称,金融体系在支持区域发展方面呈现出明显的不平衡性,会导致一些经济欠发达地区或债务压力较大,不过从根本上来看,政策措施只能起到引导作用,部分资质较弱地区改变融资环境显得尤为重要。在他看来,对于债务压力较大的地区尤其需要注重维护当地的政府声誉,加强与市场的沟通,不能仅聚焦于公开市场债务。同时,应特别关注境内外评级机构下调评级的影响,这往往是债务压力大幅上升的导火索。

标签: #高唐城乡建设投资2022年债权

评论列表